②証券会社の業務

証券会社の業務と言えば、まず想像されるのは、営業マンが個人に対して有価証券(株や投資信託など)を提案し、その売買手数料で稼ぐというやり方ではないでしょうか。

勿論それも証券会社の業務の1つには違いないのですが、実際にはもっと色々ありますので、ここで解説していきます。

証券会社の業務は大きく次の4つです。

大手証券の場合は下記の他にM&A仲介や金融商品開発なども行っていますが、本ページでは下記4業務について解説します。

①委託売買業務

②自己売買業務

③引き受け業務

④募集・売り出し業務

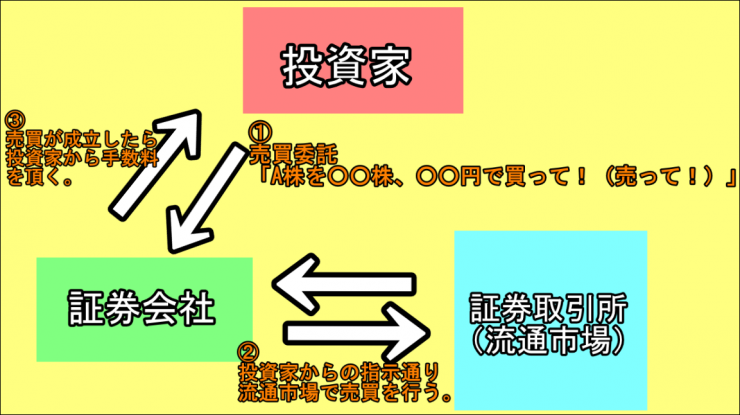

委託売買業務

「委託売買業務」とは、つまり、冒頭で述べたような業務のことです。

「ブローカー業務」とも言います。

委託売買業務とは、顧客の投資家から売買注文を受け、証券会社は流通市場(証券取引所)で有価証券(株など)の売買発注を行い、その仲介手数料を顧客から頂くという業務です。

大昔は証券取引所で行われていた業務ですが、現在は支店内のパソコンでポチっと注文を出すだけです。

・・・こういった書き方をすると、ちょっと受動的なイメージを受けるんじゃないかと思います。

お察しの通りで、店舗型証券の場合、顧客から注文を頂くケースよりも、証券会社から顧客に提案して注文を取るケースの方が多いです。

勿論、何の有価証券を、いくらで、どれだけの数量売買するのか決定する権利は顧客にありますけどね。

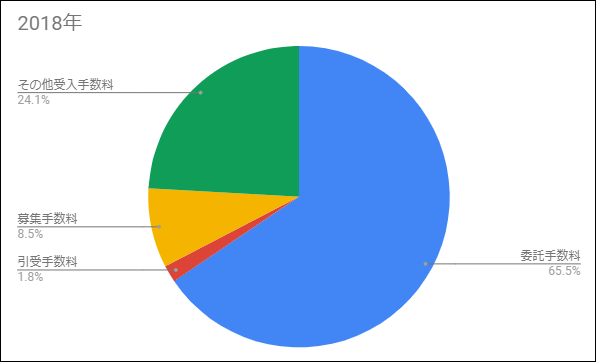

大昔の証券会社と言えば、この委託売買業務が収益の要でした。

ですから、未だにそのイメージが根強いのではないかと思います。

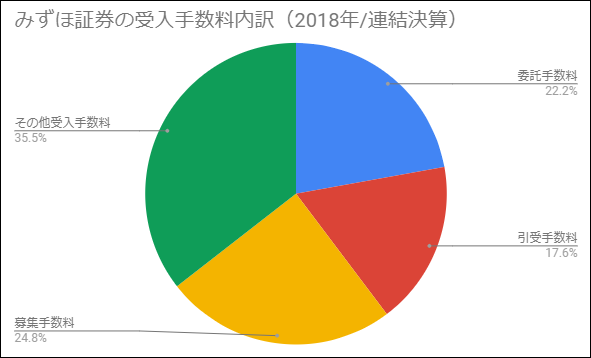

しかし実際の数字を見てみると、大手証券はどこも、受入手数料に占める委託売買手数料の割合が20~30%くらいです。

トレーディング損益なども含めると、大手証券会社の営業収益(売上高)に占める委託売買手数料の割合は20%を下回ります。

委託売買業務も主力事業の1つではありますが、現代の証券会社はそれだけではないということを理解しておきましょう。

なお、ネット型証券においては、この委託売買手数料が収益の要となっています。

下記はSBI証券(ネット型証券)の2018年3月期決算から作成した受入手数料の内訳グラフです。

SBI証券に限らず、ネット型証券はいずれも委託売買手数料の割合が高いです。

こういったところからも、ネット型証券と店舗型証券のビジネスモデルの違いが分かると思います。

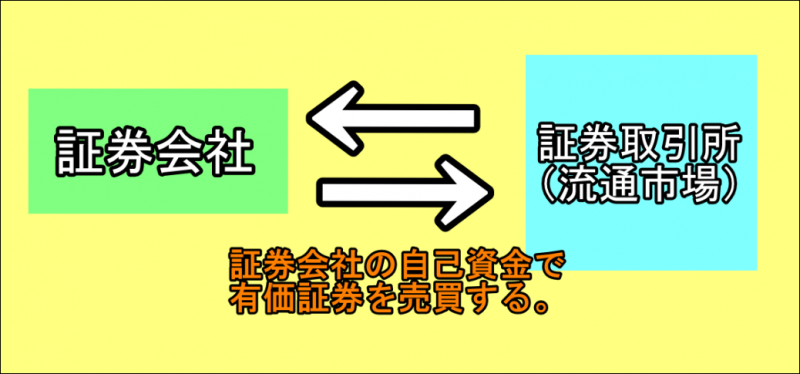

自己売買業務

自己売買業務とは、証券会社が自己資金で有価証券(株や債券)の売買を行い、収益を稼ぐ業務です。

「ディーリング業務」とも言います。

※.図は証券取引所となっていますが、実際には為替取引なども行います。

つまり、証券会社も投資家としての側面を持っているということです。

委託売買業務においてリスクを負うのは顧客(投資家)ですが、自己売買業務においてリスクを負うのは証券会社自身です。

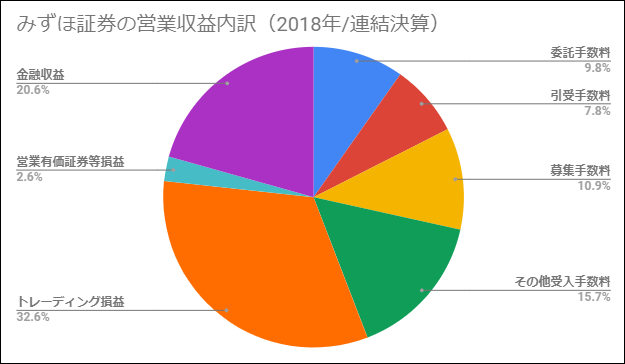

この自己売買業務における損益は、証券会社が公開する決算資料の「トレーディング損益」という科目で確認することが出来ます。

参考までに、みずほ証券の営業収益(証券会社の売上高)の内訳グラフを掲載しておきます。

(※.“営業収益”の内訳です。“受入手数料”の内訳は、委託手数料、引受手数料、募集手数料、その他受入手数料の4つです。)

トレーディング損益は市況によって結果が大きく変わりますが、どの大手証券においても、図のように主力の1つとなっています。

しかし、委託売買業務とは違い証券会社がリスクを負うビジネスですから、営業収益に占めるトレーディング損益の割合が大きいのは、あまり好ましくないようにも思います。

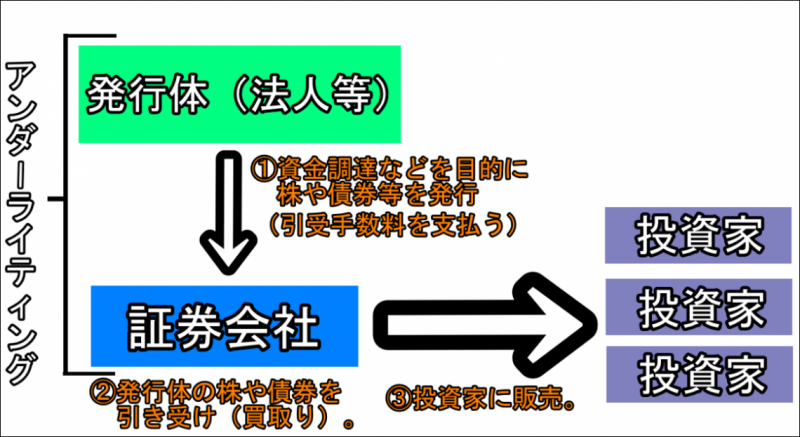

引受業務

「アンダーライティング業務」とも言います。

この業務について、先に「証券会社の分類」ページで解説しましたね。

内容はそれと重複しますが、本ページにも記載しておきます。

※.引受けにも様々な種類がありますが、図は「新規発行」、「買取引受け」、「元引受け」で作成しています。

アンダーライティング業務とは、発行体(法人等)が発行・売出した株式や債券を証券会社が引受け、投資家に販売する業務のことです。

手数料は発行体から頂きます。

ですから、投資家が新規上場株式など引受商品を購入する際の手数料は無料です。

売却の際は仲介手数料が発生しますが。

みずほ証券(2018年/連結)の受入手数料に占める引受手数料の割合は17.6%(営業収益に占める割合は7.6%)。

大体、どこの大手証券会社も例年これくらいですね。

一方で中堅・下位の証券会社は、この引受けによる収益をほとんど得られていません。

引受けた株式や債券は証券会社の買取りになりますから、当然証券会社側には資金力や販売能力が求められます。つまり引受けのためには規模も重要です。

実際、ロイター等が公表するリーグテーブルを見ても分かる通り、この引受ビジネスは大手の独壇場となっています。

リテール営業にとって、勤務している証券会社の引受能力は提案できる商品の幅に影響します。

ここ数年で言えば、例えばLINEやメルカリなどの注目企業が新規上場していますね。こういった注目企業の新規上場案件の主幹事は、ほとんどが大手証券会社です。

つまり、それだけ新規上場株を用意できるということになります。

それに対して、ネット証券を含めた引受能力の低い中堅・下位証券は、なかなか魅力的な新規上場株を用意できません。

そういった意味で、商品力に強みがあるのは大手証券になると思います。

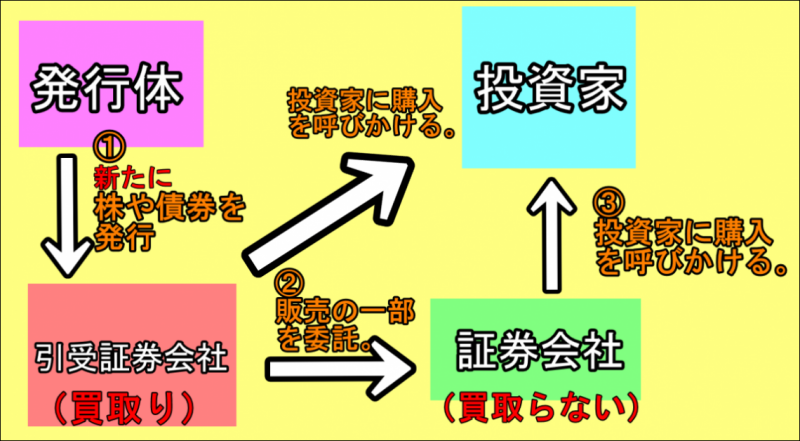

募集・売り出し業務

「セリング業務」とも言われます。

業務の流れが引受業務と似ているので、ちょっとややこしいですが頑張って理解して頂ければと思います。

募集・売出しとひと括りにされていますが、正確に言えば、「募集業務」と「売り出し業務」は違います。

※.図は「買取引受」のケースで作成しています。

まず募集業務について解説します。

(「公募」とも呼ばれますが、募集業務と同じ意味です。)

図を見ての通り、発行体が発行した株式や債券を証券会社が引き受けるところまでは引受業務に近いです。

そこから先が募集業務になりますので、緑枠で囲われた証券会社に着目してください。

つまり、株や債券を引受けた証券会社が、また別の証券会社に販売の一部を委託するわけです。

この販売を委託された証券会社が、投資家に株や債券の購入を呼びかける業務のことを、募集業務と言います。

引受業務との大きな違いは、募集業務の場合、発行された有価証券を買取る必要が無いという点です。

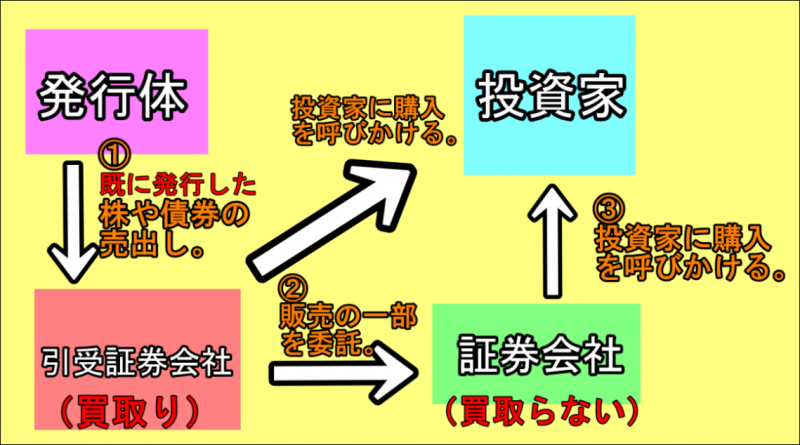

次に、「売出し業務」について。

※.図は「買取引受」のケースで作成しています。

流れは募集業務と同じですが、売出し業務との違いは図の①の時点にあります。

つまり、「新たに発行した」有価証券を取り扱う場合は募集業務。

「既に発行されている」有価証券を取り扱う場合は売出し業務です。

例えば、その企業が保有している株式の一部を市場で売却する場合は、既に発行された株式を取り扱うケースなので、売出し業務に該当します。

このページの要約

・委託売買業務とは、顧客の投資家から売買注文を受け、証券会社が流通市場(証券取引所)で有価証券(株など)の売買発注を行う業務のこと。

・自己売買業務とは、証券会社が自己資金で有価証券(株や債券)の売買を行う業務のこと。

・引受業務とは、発行体(法人等)が発行・売出した株式や債券を証券会社が引受け、投資家に販売する業務のこと。

・募集業務とは、新たに発行された株や債券を引受けた証券会社から、投資家向けの販売を請け負う業務のこと。引受業務と違い、有価証券を買取るリスクが無い。

・売出し業務とは、既に発行されている株や債券を引受けた証券会社から、投資家向けの販売を請け負う業務のこと。募集業務との違いは、新たに発行された有価証券を取り扱うか、既に発行された有価証券を取り扱うか。

最後に、大手証券会社について分析します。